¿Por qué instalarse en Uruguay y a través de qué figuras jurídicas desarrollar negocios?

Descarga este artículo en PDF

Ingresa tu correo y descarga el artículo completo en PDF

A partir de la aparición del COVID-19, Uruguay ha despertado un fuerte interés a nivel mundial como uno de los países que mejor ha manejado la crisis sanitaria.

A través del siguiente Newsletter daremos a conocer algunos beneficios del Uruguay desde el punto de vista fiscal que le permite ser una jurisdicción a considerar por parte de los extranjeros a la hora de buscar un país que ofrezca ventajas fiscales, estabilidad jurídica y política para instalarse y desarrollar negocios o realizar inversiones.

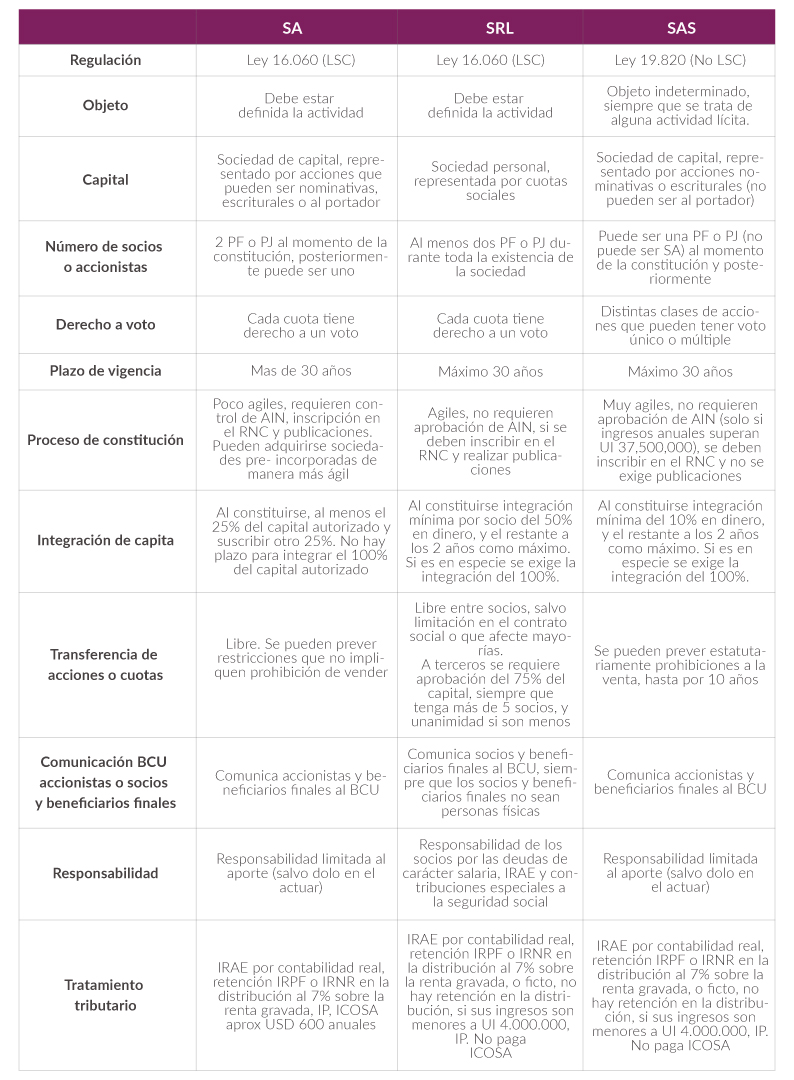

Al final del documento vea el comparativo de los regímenes jurídicos más utilizados al momento de llevar adelante un negocio o inversión en Uruguay o desde Uruguay para el exterior, y sus principales características.

REGIMEN FISCAL TERRITORIAL O DE LA FUENTE [1]

Como uno de los principales aspectos fiscales que podemos mencionar, que lo diferencia a Uruguay de la mayoría de los países del mundo, incluso de la región, es su sistema fiscal territorial.

El mismo tiene como particularidad, la tributación en la fuente como régimen general, el cual se ha visto modificado en los últimos años para personas físicas agregándose ciertas excepciones.

En este sentido, el criterio de la fuente implica que las rentas obtenidas por personas jurídicas o personas físicas fuera del territorio uruguayo no estarán gravadas o sometidas a impuestos en el Uruguay.

Además, las personas jurídicas que obtengan rentas exoneradas de la obligación de pagar el impuesto a la renta, estarán también exoneradas de retenciones al momento de distribuir sus ganancias a los accionistas o socios.

Como mencionábamos anteriormente, existen algunas excepciones a dicho régimen, como lo son las rentas obtenidas por personas físicas residentes a través de los rendimientos de capital mobiliario provenientes del exterior (entiéndase, dividendos o intereses entre otros)[2], excepción incluida a partir del año 2011.

Respecto a este último punto, es importante aclarar que aquellas personas físicas residentes podrán utilizar los impuestos pagados en el exterior, por las mencionadas rentas de capital mobiliario, como un crédito fiscal en el Uruguay no existiendo una situación de doble imposición.

Las personas jurídicas aún mantienen un régimen fiscal territorial puro, incluyendo entre los exentos, los servicios prestados en el exterior.

VACACIONES FISCALES O TAX HOLIDAY PARA NUEVOS RESIDENTES FISCALES

Es a partir del surgimiento de estas excepciones al régimen de la fuente, que para atraer extranjeros a que se radiquen en el país, Uruguay impulsa un régimen de “Vacaciones fiscales” o “Tax Holiday” para aquellos nuevos residentes fiscales.

Estos pueden optar por única vez, por tributar el Impuesto a la Renta de los No Residentes (IRNR), exonerándoseles el pago de impuestos por las rentas de capital mobiliario obtenidas en el exterior por el ejercicio fiscal en el que cambien de residencia, y durante los cinco ejercicios fiscales siguientes (seis ejercicios fiscales en total).[3]

Al respecto, y con motivo de fomentar aún más la instalación de extranjeros en el país, es que con fecha 15 de junio de 2020 se ha enviado un proyecto de ley [4] al Parlamento el cual tiene como objetivo ampliar este beneficio fiscal e incluso dar una nueva opción, estableciéndose que aquellos nuevos residentes fiscales podrán optar por:

- Adherirse a la opción IRNR mencionada anteriormente, pero que el plazo se extienda de 5 a 10 años, es decir, que aquella persona que se convierta en nuevo residente fiscal podrá optar por que se le exonere el pago de impuestos por las rentas de capital mobiliario obtenidas en el exterior por el ejercicio fiscal en el que cambien de residencia, y durante los diez ejercicios fiscales siguientes (en total once ejercicios fiscales);

- Por otra parte, se incorpora una nueva opción que beneficia desde el punto de vista fiscal a los nuevos residentes fiscales en Uruguay, permitiéndoles optar por la opción antes mencionada o por la opción de tributar el Impuesto a la Renta de las Personas Físicas (IRPF) a una tasa del 7%, mucho menor a la convencional del 12%, y de forma permanente sin limitación de tiempo.

En cuanto a este proyecto de ley es importante aclarar que el mismo prevé para aquellas personas que aún mantengan la opción IRNR establecida en el régimen anterior, que puedan ampararse en esta nueva normativa, por cualquiera de las dos opciones detalladas.

En caso de que se decida continuar con el régimen IRNR, se considerará el periodo transcurrido a los efectos de calcular los ejercicios restantes por los cuales se mantendrá el beneficio.

FORMAS JURIDICAS COMUNMENTE UTILIZADAS EN URUGAY PARA DESARROLLAR UN EMPRENDIMIENTO

A la hora de que un no residente o un nuevo residente piense en llevar adelante un emprendimiento, ya sea a nivel nacional o internacional, podemos decir que las estructuras jurídicas comúnmente utilizadas son tres, las Sociedades Anónimas (SA), Sociedades de Responsabilidad Limitada (SRL) y una figura jurídica recientemente incorporada en la legislación uruguaya denominada Sociedades por Acciones Simplificadas (SAS).

Al respecto mencionaremos las principales características de estas tres figuras jurídicas y propondremos un cuadro comparativo para una mejor compresión de las similitudes y diferencia de cada una:

Principales características SA

Las SA son personas jurídicas reguladas por la Ley de Sociedades Comerciales (LSC) 16.060, compuestas por capital el cual se divide en acciones, cada acción cuenta con derecho a un voto, y las mismas pueden contar con un plazo de vigencia superior a los 30 años, con un objeto social que contiene las actividades que específicamente puede desarrollar.

Es importante mencionar respecto a este último punto que muchas veces este tipo de sociedades se incorporan con un objeto muy amplio que le permite a la misma desarrollar prácticamente cualquier tipo de actividad licita.

Es una estructura jurídica que permite el desarrollo de emprendimientos que exigen acumular grandes capitales.

Al momento de constituirla la misma debe contar con al menos dos accionistas, pero posteriormente la totalidad de su capital accionario se puede enajenar a un solo accionista. En cuanto a la transferencia de acciones, podemos decir que la misma por ley es libre, el contrato social solamente puede limitar la transmisión, pero nunca prohibirla.

Con respecto a la constitución éstas suelen ser lentas, ya que están sometidas al control de la Auditoría Interna de la Nación (AIN), luego se debe inscribir en el Registro Nacional de Comercio (RNC) y posteriormente realizar publicaciones e inscribirlas en el RUT ante la DGI, autoridad fiscal uruguaya.

Para una mayor eficiencia en cuanto a los plazos de incorporación Insight ofrece Sociedades Anónimas pre-incorporadas, lo cual reduce considerablemente los tiempos para que el cliente pueda utilizarla.

Se exige al momento de la constitución que los accionistas integren al menos el 25% del capital autorizado y suscriban lo restante hasta el 50%, sin establecerse un plazo para integrar el 100% del capital social. No exigiéndose un capital autorizado mínimo ni máximo para constituirse.

En lo que a la privacidad de las SA respecta, podemos decir que si bien existe cierta privacidad en cuanto a los accionistas titulares, ya que cuando se emiten acciones nominativas estos quedan registrados internamente en los libros de la sociedad y cuando son al portador no llevan ningún registro interno, en la actualidad la ley exige que se comuniquen ambos tipos de acciones ante el Banco Central del Uruguay (BCU) así como los beneficiarios finales o personas que ejerzan el control sobre la sociedad.

En cuanto a la responsabilidad de los accionistas, estos no responden con su patrimonio personal frente a deudas sociales, no siendo responsables frente a terceros, ni respondiendo con sus bienes particulares frente a los acreedores sociales, salvo que se demuestre dolo en su actuar.

Tratamiento tributario:

- IRAE

- Las SA tributan por las Rentras Netas de Fuente Uruguaya (contabilidad real), siendo estas las rentas provenientes de actividades desarrolladas, bienes situados o derechos utilizados económicamente en Uruguay (como mencionábamos anteriormente para este tipo de estructuras jurídicas se mantiene un régimen tributario exclusivamente territorial);

- Sus rentas netas de fuente uruguaya están sometidas al Impuesto a la Renta de las Actividades Empresariales (IRAE) a una tasa del 25%;

- IRPF o IRNR

- Al momento de realizar la distribución de las ganancias obtenidas por la SA éstas sufrirán una retención del 7% correspondiente al IRPF o IRNR respectivamente, en cambio si la renta generada por la propia SA no se encuentra gravada por el IRAE, la distribución estará exenta de retención;

- La compraventa de acciones se encuentra sometida a este impuesto (siempre que supere el mínimo imponible) como un incremento de carácter patrimonial. Generalmente se aplica un régimen ficto para gravar esta renta del 2.4% sobre el beneficio neto de la venta de las acciones o sobre su precio nominal (dependiendo cual sea mayor).

- IP

- Calculado al cierre del ejercicio económico, por la diferencia entre activos y pasivos situados en el Uruguay valuados según normas fiscales, a una tasa del 1,5%.

- ICOSA

- A las SA se les aplica un impuesto específico y fijo denominado Impuesto al Control de la Sociedades Anónimas (ICOSA), el mismo se abona en el momento de la constitución y luego mensualmente. El importe aproximado de este impuesto es de USD 50 mensuales y se toma a cuenta de los pagos de IP.

CARACTERISTICAS DE LAS SRL

Al igual que las SA las mismas se encuentran reguladas por la LSC, pero se trata de sociedades personales, predominando la persona y no el capital aportado, por lo que no se encuentra dividida en acciones sino en cuotas sociales y cada integrante se denomina socio, requiriéndose para su constitución al menos dos y un máximo de cincuenta. Este número de dos o más socios se deberá mantener durante toda la existencia de la SRL. Su plazo de vigencia no puede superar los 30 años sin perjuicio de algunas prorrogas admitidas y tampoco existen capitales mínimos ni máximos.

En cuanto al proceso de constitución el mismo es aligerado, ya que no está sometida al control de la AIN, debiendo si ser inscripta en el RNC y realizar publicaciones.

Como limitante podemos decir que el contrato social debe especificar el objeto de la SRL, limitando su actividad a desarrollar dicho objeto. De todos modos se puede prever un objeto amplio que incluya prácticamente cualquier actividad licita.

Se exige al momento de la constitución que los socios integren al menos el 50% de su aporte en dinero contando con un plazo de 2 años para aportar el 100% del capital en dinero restante, mientras que si el aporte se realiza en especie el mismo se debe aportar en un 100% al momento de suscribir el contrato social. Contando cada cuota con un derecho a voto.

Respecto de la transferencia de las cuotas sociales, podemos decir que el trámite es un tanto más engorroso que para las SA, siendo libre cuando se realiza entre socios, salvo que el contrato social contenga alguna limitación o cuando se altere el régimen legal de mayorías.

Cuando la cesión se realiza a terceros se requiere la aprobación del 75% del capital para sociedades de más de 5 socios y en caso de ser menos para proceder se requiere logar unanimidad.

En cuanto a la privacidad, los socios de las SRL surgen del contrato social, sin embargo, en la actualidad, la ley exige que se comuniquen ante el Banco Central del Uruguay (BCU) los socios siempre y cuando los mismos no sean personas físicas, así como los beneficiarios finales o personas que ejerzan el control sobre la sociedad.

En lo que a la responsabilidad de los socios respecta, la misma se limita al aporte efectuado por los socios para las deudas comerciales, mientras que por intermedio del Decreto Ley 14.538 se establece la obligación de los socios en el pago de salarios de empleados de la SRL. Asimismo, los socios de una SRL serán responsables solidarios por el pago del IRAE y de contribuciones especiales de seguridad social.

Tratamiento tributario:

- IRAE

- Las SRL tributan por las Rentas Netas de Fuente Uruguaya (contabilidad real) siendo estas las rentas provenientes de actividades desarrolladas, bienes situados o derechos utilizados económicamente en Uruguay (como mencionábamos anteriormente para este tipo de estructuras jurídicas se mantiene un régimen tributario exclusivamente territorial) siendo la tasa del IRAE del 25%;

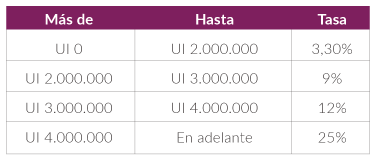

- Pudiendo optar por tributar un IRAE ficto, siempre que tengan ingresos inferiores a 4.000.000 de Unidades Indexadas (aproximadamente USD 440.000) en un ejercicio. En este caso sobre la renta neta (en dicho régimen las únicas deducciones admitidas a los ingresos brutos, serán los sueldos de los socios) cuando se obtienen rentas de una combinación de capital y trabajo se pagará el impuesto según la siguiente escala:

- IRPF o IRNR

- Siempre que la SRL tribute por IRAE real debe retener al momento de distribuir utilidades o dividendos el 7%, siempre y cuando las rentas sean de fuente uruguaya y no extranjera, en este último caso la distribución estará exenta de retención. Si la SRL aplica el IRAE ficto mencionado, no paga IRPF o IRNR en la distribución de ganancias.

- La cesión de cuotas de una SRL está sometida a este impuesto (siempre que supere el mínimo imponible) como un incremento de carácter patrimonial. Generalmente se aplica un régimen ficto para gravar esta renta del 2.4% sobre el beneficio neto de la cesión de las cuotas sociales o sobre su precio nominal (dependiendo cual sea mayor).

- IP

- Calculado al cierre del ejercicio económico, por la diferencia entre activos y pasivos situados en el Uruguay valuados según normas fiscales, a una tasa del 1,5%.

- ICOSA – No le aplica a este tipo de sociedades

CARACTERISTICAS DE LAS SAS

Las SAS a diferencia de los dos tipos societarios mencionados anteriormente no se encuentra regida por la LSC (existen normas de aplicación preceptiva), sino que fueron incorporadas recientemente por nuestra normativa a partir de la Ley 19.820 (Ley de Fomento del Emprendedurismo). Podemos decir que se tratan de sociedades de capital, el cual se divide en acciones, y que su principal característica es la flexibilidad que poseen.

En cuanto al voto de cada acción es posible atribuir a cada clase de acciones un voto singular o múltiple y su plazo de vigencia puede ser superior a 30 años. Por otra parte, estas sociedades podrán definir en su estatuto social un objeto indeterminado, siempre que se trate de alguna actividad lícita.

Al momento de constituirla la ley permite que un único accionista constituya la SAS, pudiendo además permanecer como único accionista durante toda la vida de la sociedad. En cuanto a la transferencia de acciones, podemos decir que es libre, sin embargo, la ley establece la posibilidad de prever estatutariamente restricciones en la venta prohibiendo la misma hasta por un plazo máximo de 10 años.

Con respecto a la constitución está previsto que estas sean de manera muy ágil y digitalizada, se prevé que las mismas estén listas en 48 horas, actualmente el sistema digital no está en funcionamiento, por lo que el plazo de incorporación puede tardar algo más que el previsto en la normativa. Este plazo abreviado se debe a que las mismas no requieren el control de la AIN siempre y cuando sus ingresos anuales no superen las 37.500.000 UI (aproximadamente USD 4.000.000), y tampoco requieren de la publicación al momento de constituirse.

Se exige al momento de la constitución que los socios accionistas integren al menos el 10% de su aporte en dinero contando con un plazo de 2 años para aportar el 100% del capital en dinero restante, mientras que si el aporte se realiza en especie el mismo se debe aportar en un 100% al momento de suscribir el contrato social. Contando cada cuota con un derecho a voto.

En lo que a la privacidad de las SA respecta, podemos decir que, si bien existe cierta privacidad en cuanto a los accionistas titulares, en la actualidad la ley exige que se comuniquen al Banco Central del Uruguay (BCU) los titulares y beneficiarios finales de las participaciones.

La responsabilidad de los accionistas se encuentra limitada al aporte sin excepción, siempre que no exista fraude o abuso.

Tratamiento tributario:

- IRAE

- Las SA tributan por las Rentras Netas de Fuente Uruguaya (contabilidad real), siendo estas las rentas provenientes de actividades desarrolladas, bienes situados o derechos utilizados económicamente en Uruguay (como mencionábamos anteriormente para este tipo de estructuras jurídicas se mantiene un régimen tributario exclusivamente territorial);

- Sus rentas netas de fuente uruguaya están sometidas al Impuesto a la Renta de las Actividades Empresariales (IRAE) a una tasa del 25%, pudiendo optar al igual que las SRL por el régimen ficto cuando sus ingresos anuales sean menores a 4.000.000 de UI (aproximadamente usd 440.000) – VER RESUMEN SRL;

- IRPF o IRNR

- Siempre que la SAS tribute IRAE real debe retener al momento de distribuir utilidades o dividendos al 7%, siempre y cuando las rentas sean de fuente uruguaya y no extranjera, en este último caso la distribución estará exenta de retención. Si la SAS aplica el IRAE ficto mencionado, no paga IRPF o IRNR en la distribución de ganancias;

- La compraventa de acciones está sometida a este impuesto (siempre que supere el mínimo imponible) como un incremento de carácter patrimonial. Generalmente se aplica un régimen ficto para gravar esta renta del 2.4% sobre el beneficio neto de la venta de las acciones o sobre su precio nominal (dependiendo cual sea mayor).

- IP

- Calculado al cierre del ejercicio económico, por la diferencia entre activos y pasivos situados en el Uruguay valuados según normas fiscales, a una tasa del 1,5%.

- ICOSA – No le aplica a este tipo de sociedades

[1] TO IRAE Título 4 art 7 / TO IRPF Título 7 art 3 numeral 1 / TO IRNR Título 8 art 3

[2] TO IRPF Título 7 art 3 numeral 2

[3] TO IRPF Título 7 art 6 bis

[4] No se conoce fecha exacta de su aprobación, pero se espera que la misma se de en los próximos meses, por su importancia para fomentar la llegada de nuevos residentes fiscales al país.